Heilung der Einlagenrückgewähr durch Gesellschafterzuschuss oder Kapitalherabsetzung?

Ein bloß (abstrakt) wertmäßiger Ausgleich des gesellschaftlichen Eigenkapitals durch Leistung eines Gesellschafterzuschusses oder einer späteren Kapitalherabsetzung ohne Verknüpfung zur verbotenen Entnahme genügt nicht, um die Heilung einer verbotenen Einlagenrückgewähr zu bewirken.

Sachverhalt

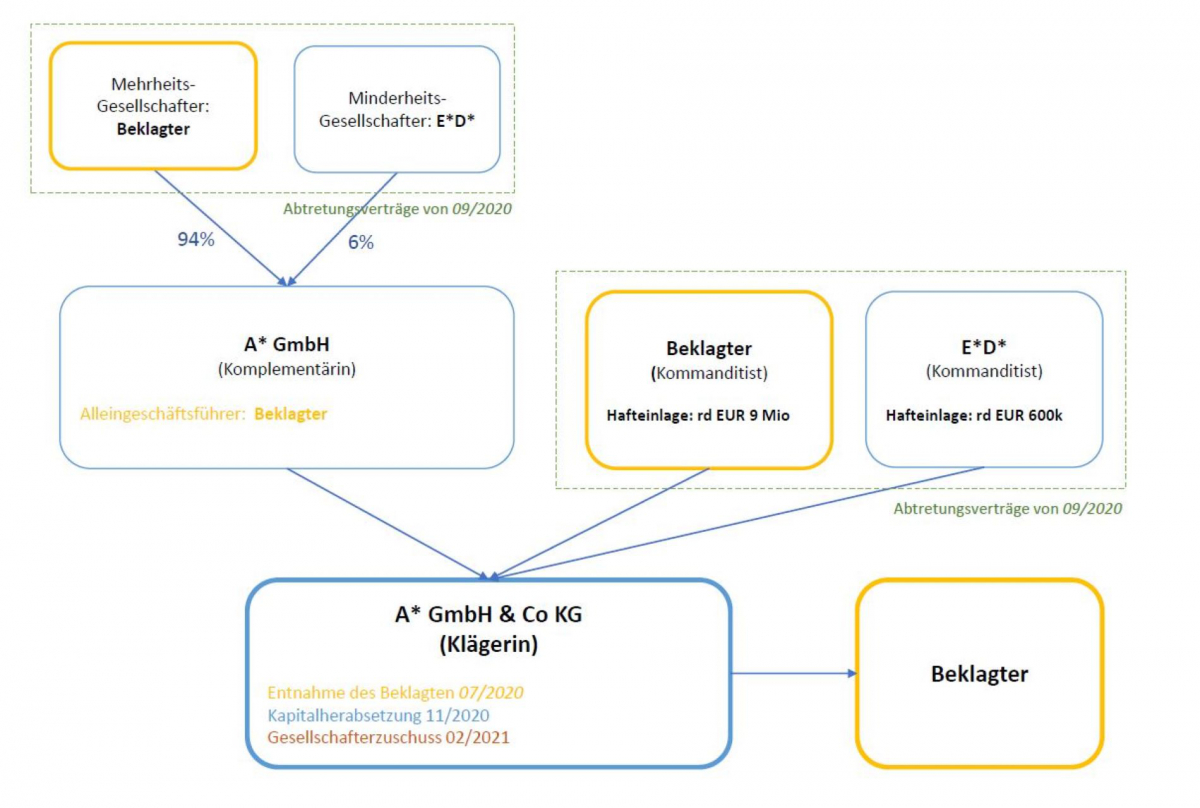

Die Klägerin ist eine GmbH und Co KG, deren einzige Komplementärin die A* GmbH ist. Der Beklagte und sein Sohn E* D* hielten seit August 2016 Anteile sowohl an der Klägerin als auch an der A* GmbH. Mit einem Geschäftsanteil von 94% war der Beklagte Mehrheitsgesellschafter und zudem Alleingeschäftsführer der Komplementär-GmbH. Zudem war der Beklagte Kommanditist der Klägerin.

Im Juli 2020 behob der Beklagte vom Konto der Klägerin einen Betrag von EUR 826.277,72, welches er im Anschluss auf ein privates Konto einzahlte.

Mit Abtretungsverträgen von September 2020 traten der Beklagte und E* D* sowohl ihre GmbH-Anteile als auch ihre Kommanditanteile an zwei Gesellschaften ab.

Im November 2020 erfolgte namens der Klägerin die Bekanntmachung der beabsichtigten Kapitalherabsetzung samt Gläubigeraufruf. Die Herabsetzung der Haftsummen der Kommanditisten wurde im Februar 2021 beantragt.

Zugleich fassten die neuen Gesellschafter der Klägerin den Beschluss, dass die Kommanditisten EUR 900.000,- an rückzahlbaren Gesellschaftereinlagen leisten, welche in eine nicht gebundene Kapitalrücklage eingestellt wurde. Zu dieser Vorgehensweise entschloss man sich, um Covid-Förderungen zu erlangen; diesbezüglich wurde vorausgesetzt, dass für und innerhalb eines gewissen Zeitraumes keine Entnahmen stattfanden.

Die Klägerin begehrt gegenüber dem Beklagten die Rückzahlung des im Juli 2020 entnommenen Betrages, da es sich um eine verbotene Einlagenrückgewähr gehandelt habe.

Verstoß gegen das Verbot der Einlagenrückgewähr

Dass die Entnahme im Juli 2020 einen Verstoß gegen das Verbot der Einlagenrückgewähr begründete, hat der Beklagte in seiner Berufung nicht bestritten. Ob die gegenständliche Entnahme des Bankguthabens den Tatbestand der verbotenen Einlagenrückgewähr erfüllt, hatte das Berufungsgericht daher gar nicht zu beurteilen.

Der Beklagte brachte in seiner Berufung jedoch vor,

- dass die Entnahme aufgrund von zuvor auf dem Konto der Klägerin angesammelten Ansprüchen des Beklagten aus seiner Geschäftsführertätigkeit gerechtfertigt sei;

- dass die Entnahme durch die Einzahlung des Gesellschafterzuschusses von EUR 900.000,- durch die Käufer rückgeführt worden und somit geheilt sei;

- dass die Entnahme lediglich eine Vorwegnahme seines Anspruchs aus der später erfolgten Kapitalherabsetzung dargestellt habe. Auch aus diesen Gründen sei daher Heilung der verbotenen Einlagenrückgewähr eingetreten.

Rechtfertigung der Entnahme wegen Anspruch auf Geschäftsführerentgelt

Die Entnahme kann durch den Anspruch auf Geschäftsführerentgelt gerechtfertigt sein und keine verbotene Einlagenrückgewähr darstellen, wenn ein solcher Anspruch zum Zeitpunkt der Entnahme bestanden hat.

Zunächst ist dabei zu beachten, dass die Position des Beklagten als Geschäftsführer und dessen allfälliges Anstellungsverhältnis (vgl RIS-Justiz RS0027940; RS0027929) auf Ebene der Komplementär-GmbH zu beurteilen ist und daher keinen direkten Entgeltanspruch gegen die Klägerin begründen würde. Ein gesetzlicher/gesellschaftsvertraglicher Anspruch des Beklagten auf Vergütung einer Geschäftsführungstätigkeit direkt gegenüber der Klägerin auf Basis seiner Stellung als Kommanditist steht ebenfalls nicht zu. Die Geschäftsführung des Kommanditisten begründet nämlich kein Arbeitsverhältnis mit der Kommanditgesellschaft, da er dadurch nur seinen gesellschaftsvertraglichen Rechten und Pflichten nachkommt (vgl 7 Ob 32/73), sodass er auch nicht als arbeitnehmerähnlich zu qualifizieren ist (vgl 7 Ob 732/78; 8 Ob 508/84; RIS-Justiz RS0062147)

Eine Rechtfertigung der Entnahme durch Geschäftsführerentgelte scheiterte daher bereits an einem solchen Anspruch des Beklagten gegenüber der Klägerin. Auf die Höhe der fremdüblichen Vergütung der Geschäftsführertätigkeit musste das Berufungsgericht daher nicht näher eingehen.

Heilung durch nachträglichen Gesellschafterzuschuss?

Nach Ansicht des Berufungswerbers sei ein allfälliger Verstoß gegen das Verbot der Einlagenrückgewähr durch die Leistung eines Zuschusses von EUR 900.000,00 in das Vermögen der Klägerin nachträglich geheilt worden.

Die nachträgliche Heilung der verbotenen Einlagenrückgewähr ist möglich (6 Ob 207/20i; 6 Ob 128/17t; vgl 6 Ob 22/23p), jedoch nur, wenn sämtliche mit dem Verstoß verbundenen (negativen) Rechtsfolgen entfallen (Schopper, Heilung von Verstößen gegen das Verbot der Einlagenrückgewähr, ecolex 2019, 736 [737]). Somit kommt eine Heilung durch die nachträgliche Leistung eines Gesellschafterzuschusses grundsätzlich in Betracht.

Eine verbotene Einlagenrückgewähr, welche durch die unberechtigte Entnahme von Geld aus dem Gesellschaftsvermögen durch einen Gesellschafter entstanden ist, wird also unter anderem dadurch geheilt werden können, indem der die ursprüngliche Entnahme tätigende Gesellschafter die entnommenen Geldmittel im Wege eines Gesellschafterzuschusses wieder dem Gesellschaftsvermögen zukommen lässt. Vorliegend erfolgte der Gesellschafterzuschuss von EUR 900.000,- im Februar 2021 jedoch nicht durch den Beklagten, sondern durch die neu eingetretenen Kommanditisten.

Vor diesem Hintergrund war zu beurteilen, inwieweit dieser Zuschuss dem Beklagten „zugerechnet“ werden und diesen von seiner Erstattungsverpflichtung befreien kann. Es stellte sich daher die Frage, ob die Auffüllung des Gesellschaftsvermögens als wertmäßige Wiederherstellung des Vermögens der Gesellschaft zum status quo ante einzig auf einen abstrakten Vermögensstand abstellt oder im Sinn der Erfüllung einer zivilrechtlichen Forderung der Gesellschaft zu verstehen ist.

Das Berufungsgericht kam zum Schluss, dass ein bloß (abstrakt) wertmäßiger Ausgleich des gesellschaftlichen Eigenkapitals durch Leistung eines Gesellschafterzuschusses ohne Verknüpfung zur verbotenen Entnahme nicht genügt, um die Heilung einer verbotenen Einlagenrückgewähr zu bewirken. Die der Klägerin mit dem Verstoß entstandenen negativen Rechtsfolgen – der Vermögensabgang auf Grund der Entnahme – werden dadurch also im Allgemeinen nicht in jedem Fall und auch hier nicht ausgeglichen. Der Rückforderungsanspruch nach § 83 Abs 1 GmbHG gegen den Beklagten bleibt daher trotz dieser nachträglichen Erhöhung im Eigenkapital der Gesellschaft aufrecht bestehen.

Denkbar ist hingegen die (zivilrechtliche) Erfüllung der den Beklagten treffenden Rückzahlungsverpflichtung, also die Erfüllung der fremden Schuld des Beklagten gegenüber der Klägerin durch die neuen Kommanditisten durch den geleisteten Zuschuss. Wer nämlich die Schuld eines anderen, für die er nicht haftet (§ 1358 ABGB), bezahlt, kann vor oder bei der Zahlung vom Gläubiger die Abtretung seiner Rechte verlangen; hat er dies getan, so wirkt die Zahlung als Einlösung der Forderung (§ 1422 ABGB).

Nach den erstgerichtlichen Feststellungen diente die Einzahlung der EUR 900.000,00 dazu, die negativen Folgen der Entnahme im Zusammenhang mit der Covid-Förderung abzuwenden, nicht aber zur Entlastung des Beklagten. Schon daraus ist abzuleiten, dass der Gesellschafterzuschuss nicht die Erfüllung der Verbindlichkeit des Beklagten bezweckte und mit dieser Schuld in keinem ausreichenden Zusammenhang stand.

Heilung durch nachträgliche Kapitalherabsetzung?

Der Berufungswerber behauptet zudem eine nachträgliche Heilung einer verbotenen Einlagenrückgewähr durch die ordentliche Kapitalherabsetzung, mit welcher unter Einhaltung aller Gläubigerschutzbestimmungen das Haftkapital der Klägerin herabgesetzt worden sei. Dadurch sei es losgelöst von subjektiven Elementen und den Motiven der Beteiligten zu einer Sanierung einer allfälligen vorhergehenden Einlagenrückgewähr gekommen.

In der Literatur wird zwar vertreten, dass die Rückzahlung von Stammeinlagen im Rahmen einer Kapitalherabsetzung vor der Firmenbucheintragung der entsprechenden Gesellschaftsvertragsänderung einen Verstoß gegen das Verbot der Einlagenrückgewähr begründet; dieser sei jedoch durch die nachträgliche Eintragung heilbar (Prinz in Foglar-Deinhardstein/Aburumieh/Hoffenscher-Summer, GmbHG § 57 GmbHG Rz 4).

Der vorliegende Fall ist jedoch anders gelagert, da die Entnahme durch den Beklagten ohne Bezug zur späteren Kapitalherabsetzung erfolgte. Damit bezieht sich auch die spätere Kapitalherabsetzung und die betreffende Gesellschaftsvertragsänderung nicht auf die Entnahme des Beklagten und kann keine Heilung dieses Vorgangs bewirken.

Die ordentliche Revision wurde zwar zugelassen. Aufgrund der Veröffentlichung im RIS gehen wir aber davon aus, dass die Entscheidung rechtskräftig ist.

Blog-Beitrag gemeinsam erstellt mit Julia Loisl.