Die Übertragung der Treugeberstellung eines GmbH-Anteils

Bei treuhändig gehaltenen GmbH-Geschäftsanteilen unterliegt auch die Übertragung der Treugeberstellung der Formpflicht des § 76 Abs 2 GmbHG (also Notariatsaktspflicht).

Sachverhalt

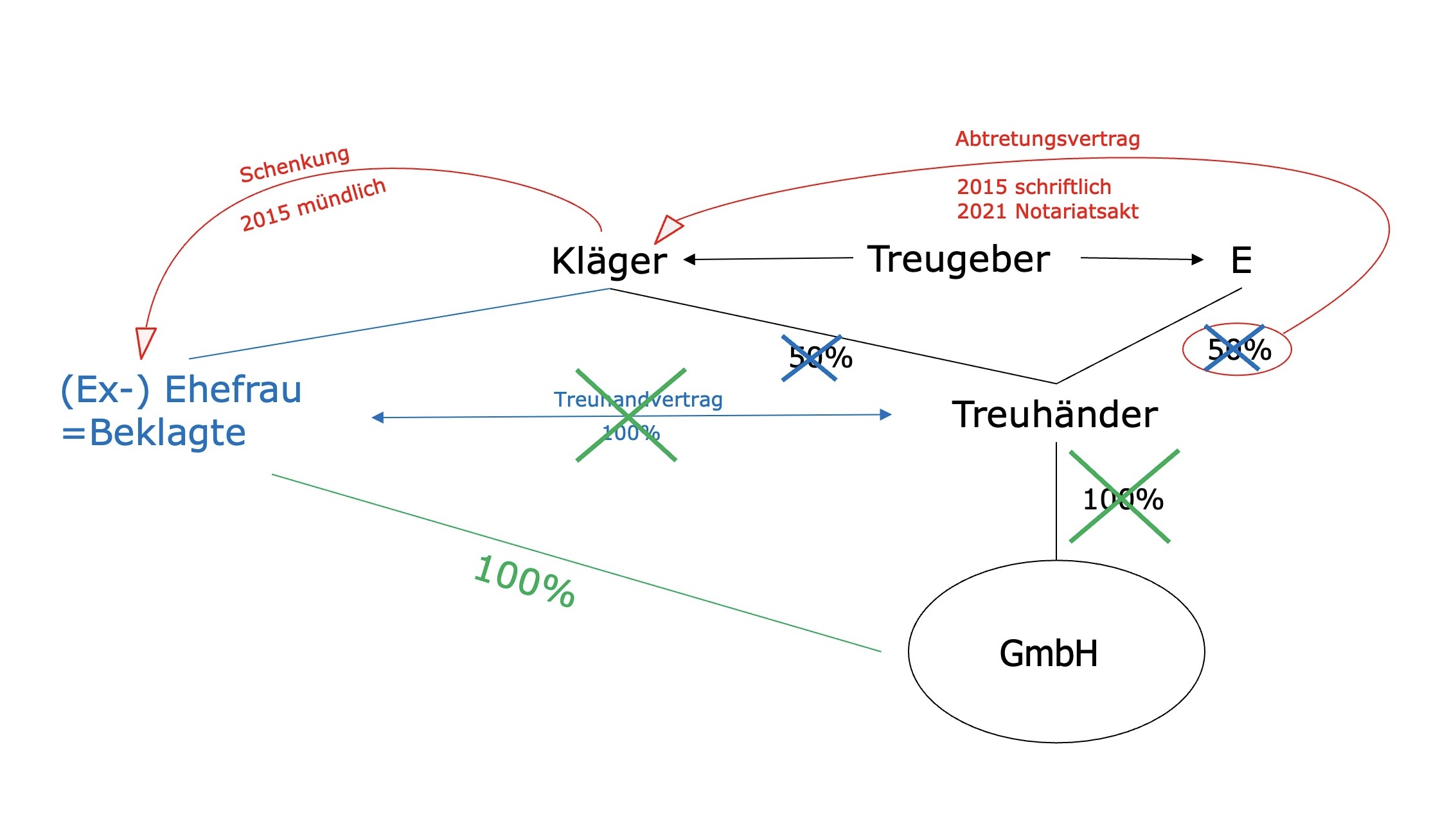

Der Kläger und E waren jahrelang wirtschaftlich zu je 50% an einer GmbH beteiligt, allerdings hielten sie ihre Geschäftsanteile nicht selbst, sondern hatten einen gemeinsamen Treuhänder, der 100% an dieser GmbH hielt, 50% treuhändig für den Kläger und 50% treuhändig für E.

Es kam zu einem „Gesellschafterstreit“ zwischen dem Kläger und E. Dieser Streit wurde dadurch gelöst, dass E aus der GmbH ausschied, und zwar haben sie, also der Kläger und E, 2015 zunächst einen bloß schriftlichen Abtretungsvertrag abgeschlossen, also nicht in Notariatsaktsform. Erst 2021 haben sie über diese Abtretung einen Notariatsakt errichtet.

Nach dem Abschluss des bloß schriftlichen Abtretungsvertrages schenkte der Kläger 2015 seiner damaligen Ehefrau, die jetzt Beklagte ist, mündlich das wirtschaftliche Eigentum an der ganzen GmbH. Davon hat der Kläger den Treuhänder verständigt und es wurde auf Veranlassung ein Treuhandvertrag zwischen der Beklagten als Treugeberin und dem Treuhänder über 100% an der GmbH abgeschlossen, und zwar wieder schriftlich, also auch nicht in Notariatsaktsform.

2019 kündigte der Treuhänder das Treuhandverhältnis mit der Beklagten und trat ihr den treuhändig gehaltenen Geschäftsanteil an der GmbH mit Notariatsakt ab. Die Beklagte wurde als Alleingesellschafterin der GmbH im Firmenbuch eingetragen.

2020 kam es zur Scheidung zwischen dem Kläger und der Beklagten.

Erst- und Berufungsgericht

Der Kläger begehrt von der Beklagten, seiner Ex-Frau, die Übertragung des gesamten Geschäftsanteils an der GmbH an ihn und bringt vor, dass es keine Schenkung gegeben habe, die Beklagte nur seine Treuhänderin gewesen sei und er den Treuhandvertrag gekündigt habe. Der Kläger meint, es sei eine „doppelstöckige“ Treuhandschaft vorgelegen, indem zwei Treuhandverträge abgeschlossen worden seien,

- einer zwischen dem Kläger als Treugeber und der Beklagten als Treunehmerin und

- einer zwischen der Beklagten als Treugeberin und dem bis 2019 im Firmenbuch eingetragenen Treuhänder.

Außerdem bringt der Kläger vor, dass die Übertragung der Geschäftsanteile von ihm an die Beklagte notariatsaktspflichtig gewesen wäre.

Die Beklagte wendet ein, dass es sehr wohl eine Schenkung gegeben habe, dass keine Treuhandvereinbarung zwischen ihr und dem Kläger zustande gekommen sei, sondern nur eine einzige Treuhandvereinbarung zwischen ihr und dem Treuhänder.

Zum Umstand, dass der Treuhandvertrag zwischen der Beklagten und dem Treuhänder nicht in Notariatsaktsform errichtet wurde, brachte die Beklagte vor, dass der Kläger den Treuhänder angewiesen habe, die bislang treuhändig gehaltenen Geschäftsanteile künftig nur mehr für die Beklagte als alleinige Treugeberin zu halten. Dabei habe es sich um keine Übertragungstreuhandschaft gehandelt, weshalb keine Formpflicht bestanden habe.

Zum Umstand, dass die Schenkung zwischen dem Kläger und der Beklagten nicht in Notariatsaktsform errichtet wurde, brachte die Beklagte vor, dass dieser Formmangel aufgrund der langjährigen einvernehmlichen Praxis geheilt sei, und es dem Parteiwillen entsprochen habe, auf eine allfällig erforderliche Rechtsform zu verzichten. Es sei schikanös, dass der Kläger abweichend von seinem bisherigen Parteiwillen jetzt auf eine Einhaltung der Formvorschriften bestehe.

Das Erstgericht wies die Klage ab und führte aus, dass der Kläger 2015 seine Treugeberrechte der Beklagten geschenkt und den Treuhänder davon unterrichtet habe, worauf zwischen der Beklagten und dem Treuhänder ein Treuhandvertrag abgeschlossen worden sei. Darin liege eine wirkliche Übergabe der Forderung durch Zeichen iSd §§ 943, 427 ABGB, weshalb das Formgebot des § 76 Abs 2 GmbHG auf die schenkungsweise Abtretung der Treugeberrechte des Klägers an die Beklagte keine Anwendung finde und der Kläger keinen Rückübertragungsanspruch habe.

Das Berufungsgericht bestätigte das Urteil des Erstgerichts und ließ die ordentliche Revision nicht zu.

OGH

Der Kläger erhob außerordentliche Revision, die der OGH zugelassen hat, weil höchstgerichtliche Rechtsprechung zur Frage fehlt, ob bei einem Wechsel des Treugebers von treuhändig gehaltenen GmbH-Geschäftsanteilen eine Notariatsaktspflicht besteht.

76 Abs 2 GmbHG

Der OGH führte in seiner Entscheidung aus, dass die Formpflicht des § 76 Abs 2 GmbHG immer greift, wenn das wirtschaftliche Eigentum an GmbH-Geschäftsanteilen übertragen wird. Von dieser Formpflicht sind sowohl Verpflichtungsgeschäft als auch Verfügungsgeschäft erfasst (6 Ob 198/20s, 6 Ob 59/20z, RS0115336).

Der OGH erörterte, dass nach ständiger Rechtsprechung das Formgebot des § 76 Abs 2 GmbHG bei treuhändig gehaltenen GmbH-Geschäftsanteilen auf den Treuhandvertrag und die dem Treuhänder und dem Treugeber daraus typischerweise erwachsenden Verpflichtungen grundsätzlich keine Anwendung findet (RS0010442). Dies resultiert aus dem Umstand, dass das Treugut (also der Geschäftsanteil) wirtschaftlich betrachtet bereits dem Treugeber zugeordnet ist. Das Formgebot des § 76 Abs 2 GmbHG soll dagegen gerade die Formbindung der Veränderung der wirtschaftlichen Zuordnung eines Geschäftsanteils bezwecken (6 Ob 198/20s; RS0060244). Der OGH hielt deswegen für den Fall einer Vereinbarungstreuhand fest, dass diese wegen der damit verbundenen wirtschaftlichen Übertragung des Treuguts dem Formgebot des § 76 Abs 2 GmbHG unterliegt. Eine solche liegt vor, wenn der bisherige Gesellschafter den von ihm bisher auf eigene Rechnung gehaltenen Geschäftsanteil in Zukunft auf Rechnung des Treugebers halten soll.

Der OGH kam deswegen zu dem Ergebnis, dass der Wechsel des Treugebers mit einer Veränderung der wirtschaftlichen Zuordnung verbunden ist, weswegen die Übertragung der Treugeberstellung bei treuhändig gehaltenen GmbH-Geschäftsanteilen ebenfalls der Formpflicht des § 76 Abs 2 GmbHG unterliegt (vgl. dazu auch 7 Ob 203/06p).

Keine wirksame Übertragung

Im konkreten Fall kam der OGH zu dem Ergebnis, dass 2015 weder eine wirksame Übertragung der Treugeberstellung vom Kläger an die Beklagte noch von E an den Kläger erfolgte. Im Zusammenhang mit der Übertragung der Treugeberstellung vom Kläger an die Beklagte begründete der OGH dies damit, dass es lediglich einen mündlichen Schenkungsvertrag zwischen dem Kläger und der Beklagten gegeben hat, weswegen eine wirksame Übertragung der Treugeberstellung schon mangels Einhaltung der Formpflicht des § 76 Abs 2 GmbHG nicht stattgefunden hat. Im Zusammenhang mit der Übertragung der Treugeberstellung von E an den Kläger führte der OGH aus, dass ebensowenig der E dem Kläger die Treugeberstellung im Jahr 2015 wirksam übertragen hatte, zumal auch diese Vereinbarung im Jänner 2015 nicht in Form eines Notariatsaktes geschlossen wurde.

Der OGH betonte außerdem, dass eine Heilung des Formmangels durch Erfüllung bei Fehlen jeglichen Notariatsakts nicht möglich ist (4 Ob 99/99h; 6 Ob 542/90).

Es bestand deswegen nach der Ansicht des OGH auch keine Notwendigkeit mehr, auf die –vom Erst- und Berufungsgericht noch thematisierte – Einhaltung der weiteren Formpflicht nach § 943 ABGB einzugehen.

Bereicherungsrechtliche Rückabwicklung und Zession

Der OGH führte weiters aus, dass dem Treugeber gegenüber dem Treuhänder grundsätzlich ein Anspruch auf Rückübertragung zukommt (8 Ob 259/02z). Der OGH kam deswegen zu dem Ergebnis, dass die Beklagte

- sowohl den ursprünglichen Geschäftsanteil des E

- als auch den Geschäftsanteil des Klägers

an den Kläger gemäß § 1041 ABGB herauszugeben hat, wenn auch aus unterschiedlichen Gründen.

Der OGH führte dazu ganz grundsätzlich aus, dass der Treuhänder die Geschäftsanteile aufgrund seines Vollrechts im Jahr 2020 durch Notariatsakt wirksam an die Beklagte übertragen konnte (7 Ob 203/06p), weswegen auch der Beklagten seitdem – zumindest im Außenverhältnis – das Vollrecht an den beiden Geschäftsanteilen der Gesellschaft zukam.

Aufgrund der erfolgten Verständigung des Treuhänders von der Abtretung sämtlicher Treugeberrechte an die Beklagte, kam der Rückübertragung der Geschäftsanteile an die Beklagte mit Notariatsakt aus dem Jahr 2020 auch schuldbefreiende Wirkung zu, zumal die Zahlung des Schuldners an den Scheinzessionar schuldbefreiende Wirkung hat (RS0110638; 1 Ob 172/98w).

In Bezug auf den Herausgabeanspruch des Klägers gegen die Beklagte wegen des ursprünglichen Geschäftsanteils des E führte der OGH aus, dass durch den nachträglich errichteten Notariatsakt im Jahr 2021 über die Abtretung der Treugeberrechte des E an den Kläger die Anfang Jänner 2015 geschlossene Vereinbarung mangels Notariatsakts nicht rückwirkend saniert werden konnte (6 Ob 180/17i; 6 Ob 198/20s; 6 Ob 240/20t). Eine wirksame Abtretung zwischen E und dem Kläger konnte daher frühestens 2021 erfolgen. Zu diesem Zeitpunkt hatte E zwar keinen Anspruch mehr gegen den Treuhänder, weil der Treuhänder auch gegenüber E die Geschäftsanteile bereits schuldbefreiend an die Beklagte 2020 abgetreten hatte, jedoch kann die vereinbarte Abtretung der gesamten Treugeberstellung des E an den Kläger nicht anders verstanden werden, als dass dem Kläger auch die damit zusammenhängenden Bereicherungsansprüche des E abgetreten wurden, weswegen dem Kläger wiederum ein Anspruch gegen die Beklagte gemäß § 1041 ABGB zusteht.

Kein Rechtsmissbrauch

Zu guter Letzt erörterte der OGH, wieso die Berufung des Klägers auf die Formpflicht nicht rechtsmissbräuchlich erfolgte. Er begründete dies damit, dass zwar eine sittenwidrige absichtliche Vereitelung der Form oder eine arglistige Irreführung des Vertragspartners über die Erforderlichkeit der Form den Einwand des Rechtsmissbrauchs begründen könnte (9 Ob 41/12p), sich jedoch entsprechende Umstände aus dem Sachverhalt nicht ergeben. Weiters führte der OGH aus, dass nach der Rechtsprechung auch die Berufung auf den Formmangel, dass bei einer Schenkung ohne wirkliche Übergabe kein Notariatsakt aufgenommen wurde (§ 943 ABGB), grundsätzlich nicht gegen die guten Sitten verstößt (RS0070844).

Tipp für die Praxis

Diese Entscheidung zeigt, dass bei der Übertragung der Treugeberstellung stets darauf zu achten ist, wer das wirtschaftliche Eigentum innehat und, ob sich dieses im Zuge der Übertragung ändert. Nicht formpflichtig ist die Übertragungstreuhandschaft. Diese liegt vor, wenn der Gesellschafter den Geschäftsanteil an den Treuhänder überträgt, er Treugeber wird und es somit zu keiner Änderung der wirtschaftlichen Zuordnung kommt. Auch der Wechsel des Treuhänders führt zu keiner Veränderung der wirtschaftlichen Zuordnung und ist daher nicht formpflichtig.

Blog-Beitrag gemeinsam erstellt mit Florentine Wenger.